Loueur en meublé professionnel (LMP) ou loueur en meublé non professionnel (LMNP) ?

Un loueur en meublé est professionnel lorsque les deux conditions suivantes sont remplies :

- Les recettes annuelles retirées de cette activité par l’ensemble des membres du foyer dépassent 23 000 € sur l’année civile.

- Ces recettes sont supérieures au montant total des autres revenus d’activité du foyer fiscal (salaires, autres BIC).

Si l’une de ces conditions n’est pas remplie, le loueur est considéré comme un loueur en meublé non professionnel (LMNP)

Le loueur en meublé non professionnel est-il soumis à la TVA ?

La location en meublé, sans prestation de services, n’est pas soumise à la TVA. Elle est soumise à TVA si le loueur offre 3 des 4 prestations de para-hôtellerie suivantes :

- Fourniture du petit-déjeuner

- Nettoyage régulier des locaux (un simple nettoyage au début et à la fin du séjour n’est pas suffisant)

- Fourniture du linge de maison pendant le séjour

- Fourniture d’un service de réception

Nouveau régime d’imposition 2024 de la LMNP

L’activité de location meublée, exercée à titre habituel, est considérée comme une activité commerciale. Elle relève de la catégorie des bénéfices industriels et commerciaux (BIC)

Différents régimes d’imposition des résultats coexistent qui ont fait l’objet de modifications dans la loi de finances 2024.

Pour une location meublée de longue durée

Les recettes des locations meublées de longue durée bénéficient du régime micro-BIC (micro-entreprise) :

- Lorsque les recettes tirées de cette activité sont inférieures à 77 700€

- L’abattement forfaitaire pour frais est fixé à 50%, avec un minimum de 305€.

Les recettes annuelles sont alors déclarées à l’administration fiscale via la déclaration annuelle des revenus.

Concernant la location meublée de tourisme

Pour rappel, au sens de l’article L 324-1-1 du Code du tourisme, un meublé de tourisme est :

- Un logement meublé (villa, appartement, studio…)

- Réservé à l’usage exclusif des locataires

- Pour un séjour de courte durée (max 90 jours consécutifs)

Attention, les chambres d’hôtes ou chambres privées ne sont pas considérées comme des meublés de tourisme !

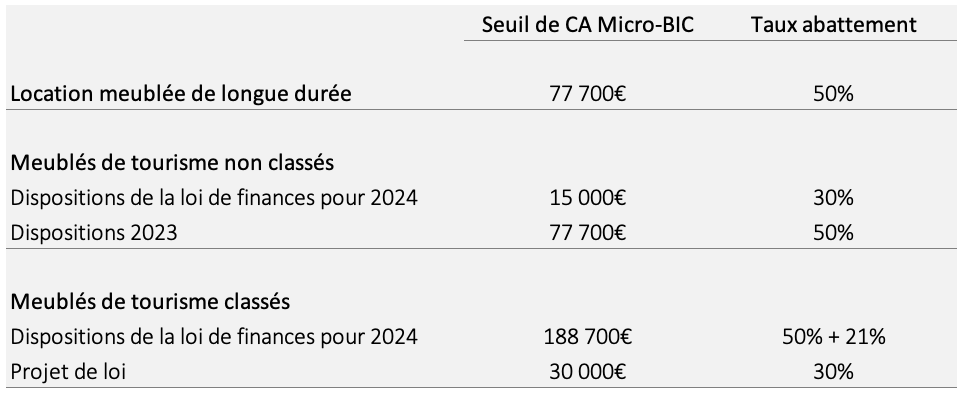

La loi de finances 2024 modifie le champ d’application et les modalités du régime micro-BIC (micro-entreprise) pour les meublés de tourisme non classés et meublés de tourisme classés.

* Seuil de CA du régime micro-BIC

S’agissant des loueurs de meublé de tourisme non classés, les mesures tendent à durcir le régime.

Un nouveau seuil de 15 000€ est instauré par l’article 50-0, 1-1° bis du CGI pour les activités de location directe ou indirecte de meublé de tourisme. Ainsi, les loueurs de meublés de tourisme non classés relèvent du régime micro-BIC au titre d’une année lorsque leur chiffre d’affaires HT des deux dernières années est inférieur à 15 000€ (et non plus 77 700€).

Ce nouveau seuil de 15 000€ du régime micro-BIC ne concerne que les meublés de tourisme non classés. Par conséquent, le seuil du régime micro-BIC des loueurs de meublés de tourisme classés demeure 188 700€.

* Abattement forfaitaire

Par ailleurs, le taux de l’abattement forfaitaire est abaissé à 30% au lieu de 50% pour les loueurs de meublés de tourisme non classés. De plus, ils ne peuvent bénéficier de l’abattement supplémentaire de 21% explicité ci-dessous.

S’agissant des loueurs de meublés de tourisme classés, ils bénéficient toujours d’un taux d’abattement de 50% et peuvent bénéficier d’un abattement supplémentaire de 21%, soit un abattement total de 71%. L’application de cet abattement supplémentaire est conditionnée au respect des conditions suivantes :

- Les meublés de tourisme classés ne sont pas situés dans des zones géographiques se caractérisant par un déséquilibre important entre l’offre et la demande de logement (zone rurale)

- Le chiffre d’affaires HT, ajusté le cas échéant prorata temporis, afférent à l’ensemble des activités de locaux meublés de tourisme classés, n’excède pas 15 000€ au cours de l’année civile précédente.

Possibilité de continuer à appliquer les dispositions antérieures pour les revenus 2023

Dans le but de limiter les conséquences de l’application rétroactive de ces nouvelles dispositions à des opérations déjà réalisées, le Bulletin Officiel des Finances Publiques indique qu’il est possible d’appliquer aux revenus 2023 les dispositions antérieures à la loi de finances pour 2024.

Ainsi, pour les activités de location de meublés de tourisme non classés, les loueurs ont la possibilité de choisir le régime qui leur sera applicable pour les revenus 2023. Le nouveau dispositif s’appliquera pleinement en 2024.

Projet de loi concernant les meublées de tourisme classés

Un projet de loi visant à remédier aux déséquilibres du marché locatif est en cours d’examen depuis le début de l’année qui modifierait les modalités d’éligibilité au régime micro-BIC pour les meublées de tourisme classés :

- Le seuil de CA à ne pas dépasser serait abaissé à 30 000€ (au lieu de 188 700€).

- L’abattement serait abaissé à 30% au lieu de 71%

Synthèse des seuils à retenir pour les revenus 2023 concernant l’activité de location meublés

Comment déclarer un meublé de tourisme aux impôts ?

- Vous êtes loueur en meublé non professionnel (LMNP), imposé à l’IR dans la catégorie des BIC (Bénéfices Industriels et commerciaux) sous le régime fiscal du « micro-BIC » : vous devrez simplement compléter et envoyer à l’administration fiscale une déclaration de revenus 2042-C-Pro en même temps que votre déclaration d’impôt sur les revenus.

- Vous êtes loueur en meublé non professionnel (LMNP), imposé à l’IR dans la catégorie des BIC (Bénéfices Industriels et commerciaux) sous le régime fiscal du « réel simplifié » : vous devez télétransmettre à l’administration fiscale les formulaires CERFA 2031 SD, et 2033-A-SD à G-SD.

- Si vous êtes imposé à l’IS (impôt sur les sociétés), vous devez télétransmettre une liasse 2065 SD soit au « réel simplifié » soit « au réel normal ».

Vous pouvez télétransmettre vos déclarations en EDI via tdnim.com ou saisir en ligne tous ces formulaires.

Nous vous proposons un tarif d’abonnement annuel pour l’accès à tous les services puis une tarification au flux en EDI ou une facturation à la liasse en saisie en ligne, avec toujours un support dédié et personnalisé par mail et téléphone.